利益額は同じでも利益率は2倍以上?決算書の読み方を徹底解説!

3月ごろになると、多くの企業が続々と決算を発表し始めます。

「決算書って言葉はよく聞くけど、何が書いてあるのかよく分からない」という方もいるかもしれません。項目や数字がたくさん並ぶ決算書は、読み方を知っていないと理解するのが大変です。そこで今回は、決算書がどのようなものなのか、そして決算書をどのように読むのかを紹介します。

企業の経営状況を報告する3つの書類。そもそも決算書ってなに?

決算書とは、貸借対照表・損益計算書・キャッシュフロー計算書から構成される、企業の経営状況を報告するものです。なお、正式には財務諸表といいます。

決算書作成の目的は、企業の経営を把握・審査するためのツールを外部に提出すること。株主をはじめとした企業の利害関係者や、融資を行う銀行は、決算書を見てその企業を評価しているのです。

3つの書類から構成される。決算書にはなにが書いてあるの?

続いて、決算書を構成する貸借対照表・損益計算書・キャッシュフロー計算書の3つの書類に、それぞれ何が書かれているか見ていきましょう。

貸借対照表

貸借対照表は、企業の財務状態を表した表のことです。左側には資産を、右側には負債と純資産を記載されています。基本的には、『資産=負債+純資産』になっています。例を下に示します。

(例)

【左側】

資産→現金預金300+減価償却資産1200+土地1500+投資有価証券900=3900

【右側】

負債→支払手形700+買掛金300+借入金800+未払法人税等200=2000

純資産→資本金1000+繰越利益余剰金900=1900

このように、会社にあるお金を資産、負債、純資産に分類し、左側の合計(資産)と右側の合計(負債+純資産)が等しくなるようになっているのです。

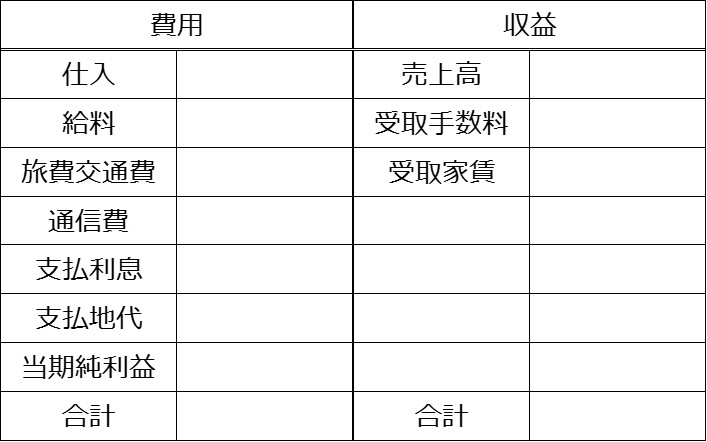

損益計算書

損益計算書は、企業の利益を明らかにするために作られるもの。費用と収益を集めて、足し算引き算をすることで算出します。下の書類が、損益計算書の例です。

左側に費用、右側に収益を項目ごとに書き出し、合計を算出します。これを見ることによって、企業の利益や利益率を見ることができるのです。続いて、この表をどのように活用するのか、詳しく説明していきましょう。

利益がどれだけあるのかを見るのは、とても簡単です。例えば、

収益→売上高1800

費用→売上原価1300+販売費および一般管理費合計200+法人税・事業税等50=1550

ならば、純利益は収益から費用を引いて、1800-1550=250になります。

続いて、取引ごとの利益率を比較してみましょう。例えば、

A社:費用→2000 収益→2200 利益→200

B社:費用→5000 収益→4800 利益→200

の場合、利益額は同じでも、利益率は

A社:利益200÷収益2200=利益率 約9%

B社:利益200÷収益4800=利益率 約4%

になります。取引規模はB社のほうが大きくても、1取引あたりの利益率で比較すると、A社のほうが儲けが大きいことが分かるのです。

キャッシュフロー計算書

キャッシュフロー計算書とは、会社のお金の流れを示すものです。

キャッシュフロー計算書を作成するにあたり、準備するものは①前期・当期を比較し増減を記した貸借対照表と②損益計算書。この二つを用いてキャッシュフロー計算書を作ります。

キャッシュフロー計算書は大きく4つに分類されます。

営業活動におけるキャッシュフロー

売上、経費、仕入れなど、本業におけるお金の流れを示します。

営業活動におけるキャッシュフローは以下の項目から成ります。

1.「税引前当期純利益(損益計算書)」

2.「減価償却費(損益計算書)」

3.「売上債権の調整(貸借対照表)」:前期・当期を比較し増えている場合はマイナスで記す。

4.「棚卸資産の調整(貸借対照表)」:前期・当期を比較し増えている場合はマイナスで記す。

5.「仕入債務の調整(貸借対照表)」:前期・当期を比較し増えている場合はプラスで記す。

6.「前期分の未払法人税等の支払い(貸借対照表)」-マイナスで記す。

以上を足し引きすることによって、本業ではどれくらい黒字・赤字なのかを明らかにすることができます。

投資活動によるキャッシュフロー

固定資産、有価証券の取得および売買におけるお金の流れを示します。投資活動におけるキャッシュフローは以下の項目から成ります。

1.減価償却資産の購入・売却:購入分はマイナス、売却分はプラスで記す。

2.投資有価証券の購入・売却:購入分はマイナス、売却分はプラスで記す。

以上を足し引きすることによって、投資活動ではどれくらい黒字・赤字なのかを明らかにすることができます。

財務活動によるキャッシュフロー

借り入れ、返済、増資などのお金の流れを示します。

財務活動におけるキャッシュフローは以下の項目から成ります。

1.「借入金の増加・返済」:新たな借入分はプラス、返済分はマイナスで記す。

これを見ることによって、資金をどのように調達し、返済したのかを知ることができます。

その他キャッシュフロー

営業キャッシュフロー・投資活動キャッシュフロー・財務活動キャッシュフローを足したものです。

その他キャッシュフローは以下の項目から成ります。

1.現金及び現金同等物の増減額:①営業活動におけるキャッシュフロー・②投資活動におけるキャッシュフロー・③財務活動におけるキャッシュフローの数字を合計

2.現金及び現金同等物の前期残高:前期末の現金預金の額

3.現金及び現金同等物の当期残高:上記1・2を合計

以上を足し引きし、現金預金で黒字・赤字なのか明らかにします。

これらにより、企業は自社のお金の流れの把握や、収益性や財務の安定性の評価を行います。2000年から法令により、株式公開している企業はこのキャッシュフロー計算書の作成を義務づけられていますが、それ以外の企業は作成する必要はありません。

決算書を活用することは、企業の競争力強化につながる!

決算書を有効活用すれば、自社の経営状況を定量的に測ることができるため、企業の競争力強化にも役立てることができるのです。

貸借対照表では、自社がどの程度負債を負っているのか一目でわかるため、財務の健全性強化に。また、キャッシュフロー計算書は、営業活動・投資活動を円滑に行うという観点から、会社の損益よりも重要といわれています。

決算書を毎年ただ作成するだけでなく、経営の強化につなげる姿勢が重要と言えるのではないでしょうか。